לאחר כל כך ציפיות שהלכו ונבנו בקרב המשקיעים והציבור האמריקאי, בחודש ספטמבר הפד התחיל סוף סוף בתהליך הפחתות הריבית כאשר בהורדה חדה של 50 נ"ב לטווח של 4.75%-5%. גם באירופה הריבית ירדה שוב ב-25 נ"ב, כאשר נגידת הבנק המרכזי לגארד חזרה על כך שההחלטות בהמשך יתקבלו על סמך הנתונים שיתפרסמו.

מנגד, בסין בהחלט מסמנים את הקו קדימה במטרה להילחם בהאטה במשק. בדומה לתוכניות התמיכה הקודמות, התוכנית כוללת מספר צעדים להרחבת שוק האשראי והמשכנתאות, כמו גם תמיכה מלאכותית בשוק המניות המקומי שהגיב בחדות למעלה. עם זאת, בלי לטפל בבעיות השורש בסין ובעיקר בעודף ההיצע בשוק הנדל"ן, מגמת ההאטה בטווח הארוך תימשך.

בישראל עשרת הימים האחרונים של החודש היו דרמטיים במיוחד. הפעילות הצבאית של ישראל בלבנון אומנם הביאה לאסקלציה בעצימות הלחימה אך מצד שני הציפיות בשוק היו כנראה לפגיעה קשה יותר במשק בתנאים האלו. לאור כך מדדי המניות רשמו תיקון חד כלפי מעלה בעשרת הימים האחרונים של החודש, ופיצו על ירידות של כ-4.5% מתחילת החודש. גם מחירי האג"ח חזרו לעלות והחודש הסתיים ללא שינוי בשוק האג"ח. התיקונים התרחשו על אף שחברת דירוג האשראי מודי'ס הפחיתה את דירוג האשראי של ישראל בשני נוצ'ים לרמה של BBB+ והשאירה את אופק הדירוג שלילי. ע"פ מודי'ס, הגורם העיקרי להורדת הדירוג היה החשש מהתמשכות הלחימה בלבנון לזמן ארוך יותר מכפי שהעריכו קודם. בהתאם, במודי'ס הורידו את תחזיות הצמיחה של 2025 ל-1.5% בלבד (לעומת 4% בתחזית הקודמת) והעלו את תחזית הגירעון בשנה הבאה ללא פחות מ-6% מהתוצר. למרות הדרמה התקשורתית, השווקים כאמור פחות התרגשו משתי סיבות: ראשית, פרמיית הסיכון של ישראל בשווקים הפיננסיים עלתה כבר ממזמן לרמה שמאפיינת דירוג BBB כך שהודעת מודי'ס מהווה לא יותר מאשרור למצב הקיים.

שנית, ההצלחות של מערכת הביטחון מול החיזבאללה מעלות ספקות לגבי להתמשכות המלחמה ולכן גם לגבי התחזיות של מודי'ס. ברקע כל אלו נציין שמדד המחירים לצרכן רשם החודש עליה מפתיעה של 0.9%, מה שהעלה את האינפלציה השנתית לרמה של 3.6%, כאשר זו צפויה להישאר מעל ליעד בנק ישראל עמוק לתוך שנת 2025. מכיוון שהעלייה המחודשת באינפלציה נובעת ברובה ממגבלות ההיצע שיש על המשק בצל המלחמה (מחסור בכח אדם, עצירה של הטיסות וכו') לא סביר שבנק ישראל יבחר להעלות את הריבית במשק רק כדי להראות שהוא פועל, אך אין מה לצפות להפחתות ריבית לפני שנראה שינוי במגמה.

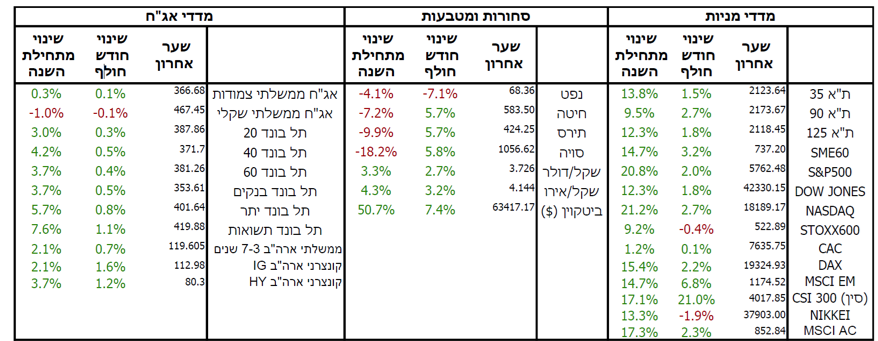

לאור כל אלו, השווקים סגרו חודש כללי חיובי. המסלולים המנייתיים רשמו ביצועים נאים וסיימו את החודש בתשואה ממוצעת של 2.9%, מכיוון שהמדדים המקומיים הניבו תשואות חסר מול אלו בארה"ב ולאור התחזקות הדולר מול השקל, תיקים בעלי משקל גבוה יותר למניות מקומיות רשמו תשואות נמוכות יותר, כאשר מסלול עוקב מדד ה-S&P 500 עלה ב-3.5%. המסלולים האג"חיים רשמו ביצועים מתונים כאשר מדדי האג"ח הקונצרני עלו ב-0.5% ואלו הממשלתיים ב-0.1%.

סיכום הערכת התשואות במסלולים השונים בגמל ובפנסיה

המדדים המקומיים עברו מירידות חדות לעליות

מקור: הבורסה לניירות ערך