במהלך חודש יולי המשקיעים קיבלו לא מעט חדשות טובות לגבי מצבה של הכלכלה העולמית בכלל וזו האמריקאית בפרט, מה שהוביל לעליות שערים במרבית המדדים. גם בישראל הנתונים הכלכליים שפורסמו היו טובים ובעיקר בכל הנוגע לאינפלציה שנמצאת כעת במגמת ירידה ברורה.

נתונים אלו חיזקו את החלטת בנק ישראל לעצור, לפחות לכרגע, את העלאות הריבית ותמכו באופן משמעותי בשוק האג"ח המקומי שהניב למשקיעים תשואות יפות, הן ברכיב הממשלתי והן ברכיב הקונצרני. שוק המניות הישראלי שסבל בתחילת השנה מתשואות חסר לעומת השווקים הגלובאליים המשיך להפגין עצמה במהלך החודש החולף. יחס התמחור בין המדדים המקומיים לאלו בחו"ל תומך בבירור בכדאיות ההשקעה בישראל ונראה שהמשקיעים חוזרים להשקיע בשוק המקומי. בהתאם, למרות חוסר השקט בגזרה הפוליטית-חברתית, השווקים המקומיים הניבו תשואות גבוהות והשלימו פערים ביחס לשווקים הגלובליים.

בארה"ב, האינפלציה המשיכה לרדת והגיעה לרמה של 3% "בלבד". אמנם עיקר ההאטה באינפלציה נובע עדיין מירידה של כמעט 30% במחירי האנרגיה לעומת רמתם בשנה שעברה, אבל יותר ויותר סימנים מלמדים על ירידה באינפלציה גם בחלקים אחרים של הכלכלה. אינפלציית הליבה שלא כוללת את מחירי האנרגיה והמזון עדיין גבוהה ועומדת על 4.1% אך זהו בהחלט שיפור ביחס לרמה של מעל 5% בתחילת השנה. האופטימיות בשווקים נבעה לא רק מהירידה באינפלציה אלא גם מכך שירידה זו מתרחשת למרות שהפעילות הכלכלית בארה"ב עדיין חזקה. הצמיחה ברבעון השני של השנה עמדה על 2.4%, גבוה מהציפיות המוקדמות, ועם פתיחת הרבעון השלישי נראה שמצבו של הצרכן האמריקאי עדיין טוב מאוד. כתוצאה ממגמות אלו הפד החליט להעלות פעם נוספת את הריבית בשבוע שעבר, לרמה של 5.5%, אך גם לאותת שזוהי העלאת הריבית האחרונה בארה"ב בעתיד הנראה לעין.

גם בגוש האירו האינפלציה ממשיכה לרדת ועמדה בחודש האחרון על 5.3%. לעומת ארה"ב, האינפלציה בגוש האירו עדיין גבוהה מאוד ורחוקה מהיעד של הבנק המרכזי (2%). עם זאת, תפקידו של הבנק המרכזי האירופי קשה בהרבה מזה של הפד. בעוד שבארה"ב הפעילות הכלכלית עדיין חזקה, הכלכלה באירופה חזרה לצמוח סובלת ממשבר האנרגיה על רקע במלחמה באוקראינה ולמעשה לא צמחה כבר שלושה רבעונים ברציפות. לאור כך, הבנק המרכזי האירופי נמצא בין הפטיש לסדן כאשר כל העלאת ריבית פוגעת עוד יותר בכלכלה אך ללא העלאות ריבית נוספות האינפלציה עלולה לצאת מידי שליטה.

ישראל

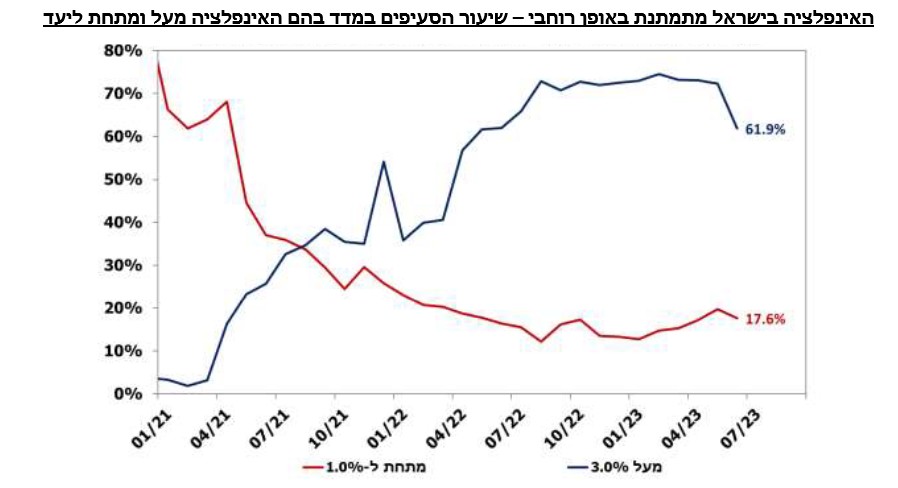

גם בישראל האינפלציה המשיכה לרדת ועמדה בחודש יוני על 4.2%. מדד יוני הביא איתו לא מעט חדשות טובות בגזרת האינפלציה כאשר הכוחות הדיפלציוניים במחירי המוצרים ממשיכים להתרחב ואפילו אינפלציית השירותים האטה משמעותית. מבט על עומק ומגמת האינפלציה גם מייצר הרבה מקום לאופטימיות – אחוז הסעיפים במדד המחירים לצרכן שמעל הגבול העליון של יעד יציבות המחירים ירד בצורה דרמטית בחודש יוני ובהחלט מאותת על כך שסביבת המחירים מתמתנת. בנוסף לכך, מדד מחירי הדירות רשם בחודש יוני ירידה של 0.3%, בדומה לירידה שנרשמה בחודש הקודם. הקיפאון בשוק הדיור מתחיל לבוא לידי ביטוי גם במחירים ולפי רוב ההערכות, אלו ימשיכו לרדת גם בחודשים הקרובים. חשוב לציין עם זאת שמחירי הדירות אינם חלק ממדד המחירים לצרכן שבו סעיף הדיור נמדד רק בעזרת מחירי שכירות שעדיין במגמת עליה. סביר להניח שרק לאחר מספר חודשים של ירידות במחירי הדירות, אם אכן אלו יתרחשו, גם העליות במחירי השכירות יתמתנו, מה שיעזור לאינפלציה להמשיך להתמתן.

בהתאם לכך, בנק ישראל לקח בהחלטתו ביולי "פסק זמן" והותיר את הריבית ברמה של 4.75%. בנאומו לאחר ההחלטה אמר נגיד בנק ישראל, אמיר ירון, שלפי ההערות הבנק רמת הריבית הנוכחית צפויה להספיק כדי להחזיר את האינפלציה אל היעד בטווח הבינוני. עם זאת, ירון ציין גם בבירור שחוסר הודאות בגזרה הפוליטית-חברתית עלולה להביא לפיחות נוסף בשקל, מה שיחזק שוב את האינפלציה ויתמוך בהעלאת ריבית נוספת. לכן, עד ההחלטה הבאה של בנק ישראל, ברביעי בספטמבר, ההתפתחויות בשוק המט"ח הן שישפיעו יותר מכל כנראה על גובה הריבית. מעבר להחלטה הבאה, כדאי לשים לב כך שהריבית במשק צפויה להיוותר גבוהה עוד זמן רב, לפחות עד האביב של 2024.