לא מעט אירועים משמעותיים התרחשו במהלך ספטמבר. בישראל, אי הוודאות סביב המלחמה השפיעה על השווקים כאשר בתחילת החודש, תקיפת מנהיגי חמאס בקטר, הגברת הפעילות הצבאית בעזה ונאום "סופר-ספרטה" של רה"מ הגבירו את רמת החששות במשק.

לעומת זאת, בימים האחרונים של החודש ההתקדמות בתוכנית 21 הנקודות של טראמפ ומסיבת העיתונאים בוושינגטון הביאו את מפלס האופטימיות לעלות מחדש.

בארה"ב, עיקר העניין בחודש ספטמבר התרכז סביב החלטת הפד על חידוש הליך הפחתות הריבית אחרי תשעה חודשים. באירופה ה-ECB החליט בפעם השנייה להשאיר את הריבית ללא שינוי בעוד בגזרה הפוליטית הממשלה בצרפת נפלה שוב ודירוג האשראי שלה עפ"י פיץ' ירד ל-A+.

הנתונים הכלכליים שפורסמו החודש בארה"ב הראו כי בשוק העבודה נמשכה המגמה מחודש קודם וזה נותר חלש ביותר. דו"ח התעסוקה של אוגוסט הצביע על תוספת של 22 אלף משרות בלבד ושיעור האבטלה עלה שוב בעשירית האחוז ל-4.3%. בעקבות כך, הפד החליט לחדש את תהליך הפחתות הריבית שנעצר בינואר עם הפחתת ריבית של 25 נ"ב לרמה של 4%-4.25%. ההחלטה עצמה הייתה צפויה בשוק ועדכון תחזיות הפד מלמד שמתוכננות עוד 2 הפחתות ריבית של 25 נ"ב עד סוף השנה.

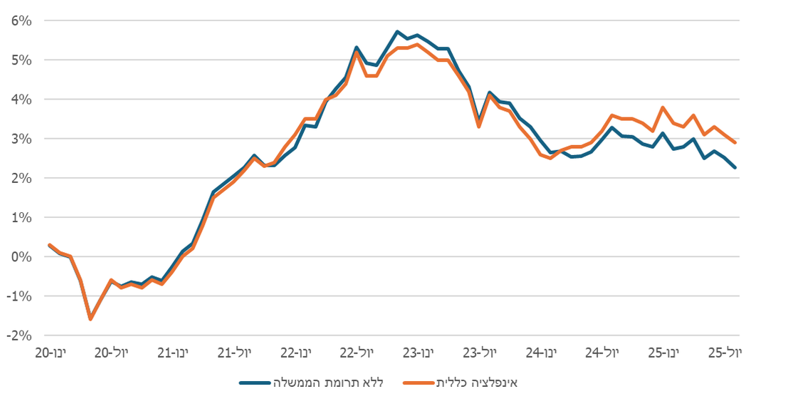

בישראל האינפלציה חזרה לראשונה מאז יוני 2024 לתוך טווח היעד של בנק ישראל (1%-3%) כשהיא ירדה לרמה של 2.9%. נתוני התוצר לרבעון השני עודכנו כלפי מטה כך שהם מראים התכווצות של 4% בכלל התוצר (מ-3.5%-) ושל 4.9% בתוצר לנפש (מ-4.4%-). כל אלו היו כנראה מטים את הכף לטובת הפחתת ריבית, אך אי הודאות הביטחונית והגיאופוליטית שכנעו את בנק ישראל להותיר את הריבית על כנה פעם נוספת בהחלטה שהתקבלה עוד לפני מסיבת העיתונאים של טראמפ ורה"מ נתניהו בוושינגטון.

תוכנית 21 הנקודות שהוצגה על ידי טראמפ התקבלה בברכה על ידי השווקים ואלו מתמחרים, נכון לסוף החודש, כי ההסתברות למימוש התוכנית היא גבוהה. מבחינת ההשלכות, מימוש התוכנית יתמוך בכלכלה הישראלית ובשווקים המקומיים הן בטווח הקצר והן בטווח הארוך. בטווח הקצר, סיום המלחמה יאפשר לבנק ישראל להתחיל מיידית להפחית את הריבית. בטווח הארוך יותר, סביבה גיאופוליטית ביטחונית טובה בהרבה מכפי שהורגלנו בשנים האחרונות תהפוך את ישראל לאטרקטיבית בעיני משקיעים מהעולם.

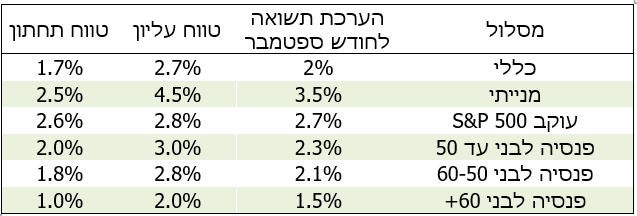

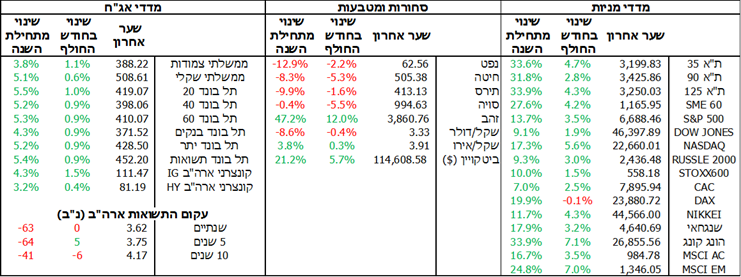

המגמה החיובית בשווקים תרמה לתשואות הגבוהות במסלולים הכלליים שעלו ב-2% בספטמבר. המסלולים עוקבי מדד S&P 500 הניבו תשואה של 2.7%, זאת לעומת תשואה של 3.5% במסלולים המנייתיים שכוללים מניות ישראליות. עם זאת, נציין שבשל הפערים בין המדדים המקומיים לאלו בחו"ל, טווח התשואות במסלולים המנייתיים רחב באופן יחסי. גם המסלולים מוטי האג"ח נהנו מהראלי בבורסה הישראלית, הן ברכיב הקונצרני והן ברכיב הממשלתי כאשר עלו בכ-0.7%.

סיכום הערכת התשואות במסלולים השונים בגמל ובפנסיה

העלאות המיסים בתחילת השנה מקשות על האינפלציה לרדת בקצב מהיר יותר