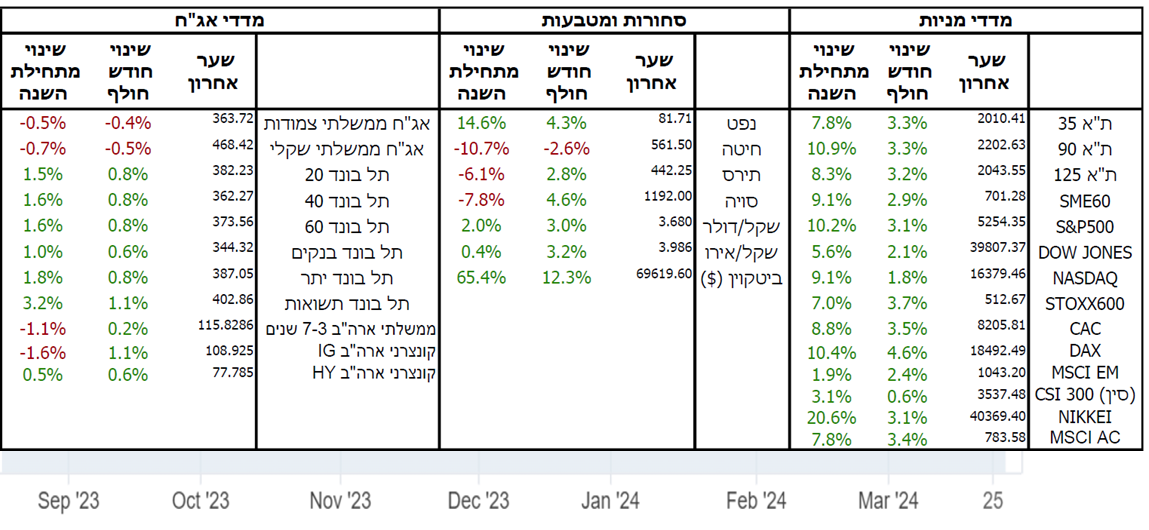

המגמה החיובית בשווקים נמשכה גם בחודש מרץ, מה שהביא את מדד ה-S&P 500 להציג את הרבעון הטוב ביותר מאז 2019. העליות בשווקים הגיעו בעיקר על רקע נתונים כלכליים שחיזקו את תזת הנחיתה הרכה לפיה העלאות הריבית בעולם יצליחו להחזיר את האינפלציה לכיוון יעד ה-2% מבלי לפגוע יותר מדי בפעילות הכלכלית ולגרום למיתון.

בהתאם, נתוני האינפלציה בעולם הראו שזו ממשיכה לרדת בהדרגתיות בעוד שהפעילות הכלכלית ושוק העבודה הציגו חסינות יחסית. על אף שגם בישראל האינפלציה במגמת ירידה ברורה, בנק ישראל הותיר את הריבית על כנה וציין את החששות שלו מהסיכונים האינפלציוניים שנובעים מהמלחמה והשפעותיה. הצפי להפחתות ריבית בישראל ירד מעט.

התפתחויות בעולם

בארה"ב התפרסם בתחילת מרץ דו"ח תעסוקה שחיזק את תזת הנחיתה הקלה בשוק העבודה האמריקאי.

מצד אחד, הפירמות המשיכו לגייס עובדים בקצב מהיר וייצרו 275 אלף משרות חדשות. מצד שני, שיעור האבטלה עלה מעט לרמה של 3.9% ואולי חשוב יותר, קצב השינוי השנתי בשכר האט ל-4.5%. מכיוון שעליות השכר המהירות בשלוש השנים האחרונות היו הגורם העיקרי לזינוק באינפלציה, האטה זו צפויה להפחית מעט מלחצי האינפלציה העתידיים ולתמוך בהפחתת הריבית בארה"ב עוד השנה.

בנוסף, האינפלציה בארה"ב ממשיכה להאט כאשר אינפלציית הליבה המאפשרת לפד לקרוא טוב יותר את המגמה ירדה לרמה של 2.8%, הרמה הנמוכה ביותר מזה שנתיים. בהתאם לכך, הפד הותיר את הריבית ללא שינוי גם החודש והותיר את ההערכות שלו לכך שהריבית תרד ב-0.75% במחצית השנייה של השנה.

מחוץ לארה"ב, האירועים המשמעותיים ביותר במהלך החודש התרחשו ביפן בה הבנק המרכזי הודיע על העלאת הריבית, לראשונה מאז 2007. בניגוד לרוב המדינות בעולם, הריבית ביפן בשנים האחרונות עמדה ללא שינוי (ברמה שלילית של 0.1%-) ובעקבות עליית האינפלציה בשנה האחרונה הבנק המרכזי הודיע כי הוא יעלה אותה לרמה של 0.1%. בנוסף, הבנק המרכזי הודיע כי יפסיק את תוכנית התמיכה שלו שבה הוא רוכש מניות וקרנות ריט אם כי הוא ימשיך לעת עתה לרכוש אג"ח ממשלתיות וקונצרניות. על אף ההחלטה הדרמטית,

הין היפני לא הצליח להתאושש והמשיך להיחלש מול הדולר. הפיחות בין עומד על 7.3% מתחילת השנה ועל 46.6% מתחילת 2021. היחלשות זו במטבע היפני הגבירה בימים האחרונים של החודש את ההערכות כי הבנק מתכוון להתערב בשוק המט"ח הקרוב.

ישראל

החלטת בנק ישראל מסוף פברואר להותיר את הריבית ברמתה ולא להפחיתה על רקע חשש מעלייה עתידית באינפלציה התבררה כנכונה במהלך החודש. על אף שהאינפלציה בישראל ב-12 חודשים האחרונים ירדה לרמה של 2.5%, ציפיות האינפלציה לשנה הקרובה חזרו לעלות ואלו עומדות, לפי נתוני בנק ישראל, על 2.9%. העלייה בציפיות האינפלציה נובעת ממספר גורמי סיכון וביניהם:

- עצירת הבנייה בשוק הנדל"ן שעלולה להקטין את מלאי הדירות בשנים הבאות ולהביא לעלייה מחודשת במחירי הדירות ובמחירי השכירות.

- זינוק בביקוש עם חזרתם של חיילי המילואים כאשר עצימות המלחמה בעזה תפחת לצד שיעור אבטלה נמוך מאוד.

- בעיות השינוע מחו"ל לישראל על רקע ירידה במספר המטוסים והאניות שמגיעים לארץ.

- הגירעון הממשלתי הגבוה שצפוי השנה ובשנים הבאות. על רקע אלו נדמה כי האתגר של בנק ישראל בחודשים הבאים יהיה גדול יותר מאשר זה של הבנקים המרכזיים בארה"ב או באירופה שכן אי הוודאות סביב האינפלציה גבוהה בהרבה.

עוד בישראל, משרד האוצר השלים במהלך החודש גיוס רחב של כ-8 מיליארד דולר למימון חלק מהוצאות המלחמה הגבוהות. על אף שהגיוס הסתיים בהצלחה כדאי לציין שהוא התבצע בריבית גבוהה בהרבה מזו שישראל נהגה לגייס בה חוב לפני המלחמה. העלייה בריבית שישראל משלמת כדי לגייס מימון בחו"ל מגלמת למעשה את העלייה בפרמיית הסיכון של ישראל בעיני המשקיעים הזרים.

פרמיית הסיכון של ישראל (CDS) זינקה ואיתה עלויות הגיוס בחו"ל